シンプルな家計管理のやり方を徹底解説【お金の不安を解消しよう】

こんにちは!『シンプルな暮らし』に関する情報を発信しているmomokoです

💦 思うように貯金が進まない

💦 家計管理に手間がかかって挫折しがち

💦 家計管理を続けられるか不安

効率よく貯金するためには、毎月の収支を正確に把握し、無駄な出費を抑える必要があります。しかし、手間のかかる家計管理の方法では、続けられず、思うようにお金が貯まりません。

- 銀行口座や決済手段をシンプルにする方法

- おすすめの家計管理アプリ

- 1ヶ月の家計管理ルーティン

この記事を読めば、家計管理を「楽に」「確実に」続けられる具体的な方法がわかります。

この家計管理を実践したら、収入の半分以上を貯金できるようになりました!

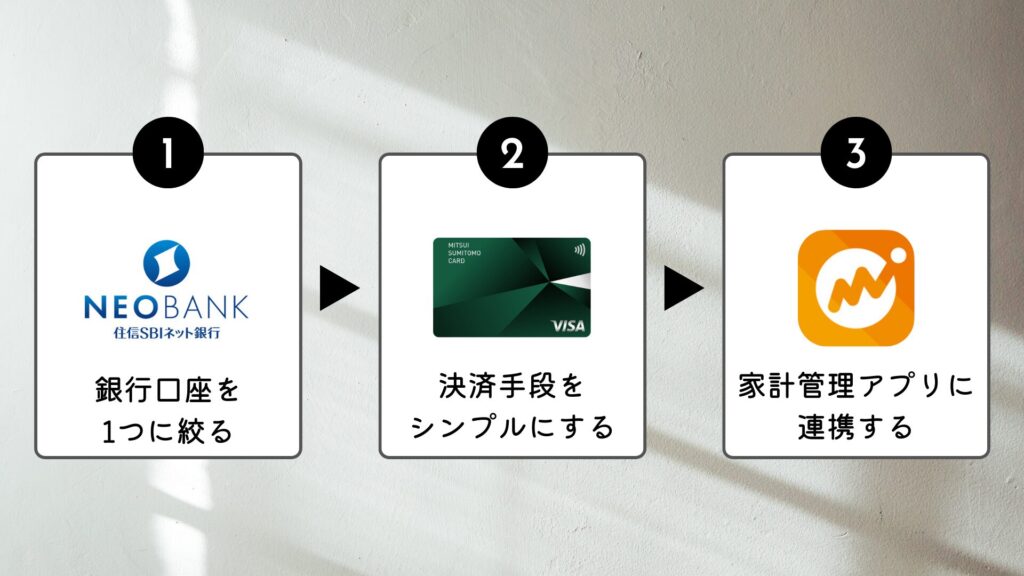

シンプルな家計管理のポイントは、口座と決済手段を最小限に減らし、便利なアプリで管理を自動化することです。

なぜシンプルな家計管理が良いの?

家計管理の方法が複雑だと、続けるのが難しく、家計を意識すること自体が負担に感じるようになってしまいます。

シンプルな家計管理には継続しやすいポイントがたくさんあるので、メリットや家計管理ができないと感じる理由について、確認してみましょう。

シンプルにするメリット

シンプルな家計管理には、多くのメリットがあります。

- 家計管理のストレスを減らせる

- 無駄な支出に気づきやすい

- 効率的に貯金できる

いくつもの銀行口座を所有していたり、たくさんのクレジットカードを持っていたりすると、管理のために多くの労力が必要で、精神的なストレスも感じます。

毎回レシートを保管して家計簿をつける方法では、収支が合わなくなったり、レシートをなくしてしまったりするリスクも大きいです。

シンプルな家計管理では、銀行口座やクレジットカード、決済手段をできる限り最小限にします。支出や収入は家計管理アプリで自動化すれば、いちいち入力する必要がありません。

お金の流れが簡単に把握できるようになれば、無駄な出費を把握しやすくなります。毎月の支出を最適化することで、貯金の目標が立てやすくなり、安定して継続が可能です。

家計管理ができない理由

家計管理が苦手だと感じる人には共通する特徴があります。

家計管理ができない主な原因は、以下のとおりです。

- 予算を決めず、無計画にお金を使う

- 収入と支出を正確に把握していない

- 自分に合った家計管理の方法を知らない

「ついコンビニでお菓子を買ってしまう」「デパートを歩いていたら、つい衝動買いしてしまった」こんなことってよくありますよね。無計画にお金を使ってしまうと、後悔することが多いです。

毎月いくらの収入と支出が発生しているのかを正確に把握できていないと、お金を使いすぎているのかどうかもわかりません。結果として、お金が貯められない悪循環に陥ってしまいます。

家計管理の方法をシンプルにするだけで、無理なく貯金を続けられる家計を実現できます。

簡単!シンプルな家計管理の基本

シンプルな家計管理を始める前に、必要な準備を整えましょう!基本を押さえておくことで、スムーズに家計管理を始められます。

銀行口座を1つに絞る

日常生活で必要な銀行口座の数は、1つだけで十分です!

複数の口座を持っていると、入出金の確認に手間がかかり、どのくらいの貯蓄があるのかも把握しにくくなります。抜け漏れが発生しやすく、家計管理にストレスを感じる要因です。

使っていない銀行口座はありませんか?

子どもの頃に親が作ってくれた口座や、作ったまま存在を忘れている口座は、すぐに解約しましょう。放置したままの銀行口座の中に、多額の残高がある場合も多いです。

「使っていないから…」とそのままにせず、1日でも早く解約し、口座を1つに集約してください。

一本化するときにおすすめの銀行口座は『住信SBIネット銀行』です。

銀行口座を1つにまとめることで、残高確認や振り込みのために毎回異なるアプリやサイトをチェックする必要がありません。家賃や公共料金、クレジットカードの引き落としも、1つの口座に紐づけましょう。

銀行口座の解約や紐付けの変更作業は、面倒に感じるかもしれません。しかし、口座をまとめてしまえば、お金が貯まりやすい家計を作れます。

給与振込用の口座や家賃引き落とし口座など、どうしても解約できない口座がある場合には、特例として残すのもOKです。ただし「給与振込専用」や「家賃引落専用」など、その用途以外で使わないようにしましょう!

決済手段をシンプルにする

家計管理をシンプルにするためには、キャッシュレス決済を徹底するのがおすすめです!

現代では、以下のようにさまざまな決済手段があります。

- 現金

- クレジットカード

- デビットカード

- 電子マネー(Suica、PASMOなど)

- QRコード決済(PayPay、楽天Payなど)

複数の決済手段を併用していると「今回はどれで支払おうか…」といちいち考える必要があり、ストレスを感じます。いつどこでいくら使ったかの把握も、難しくなりがちです。

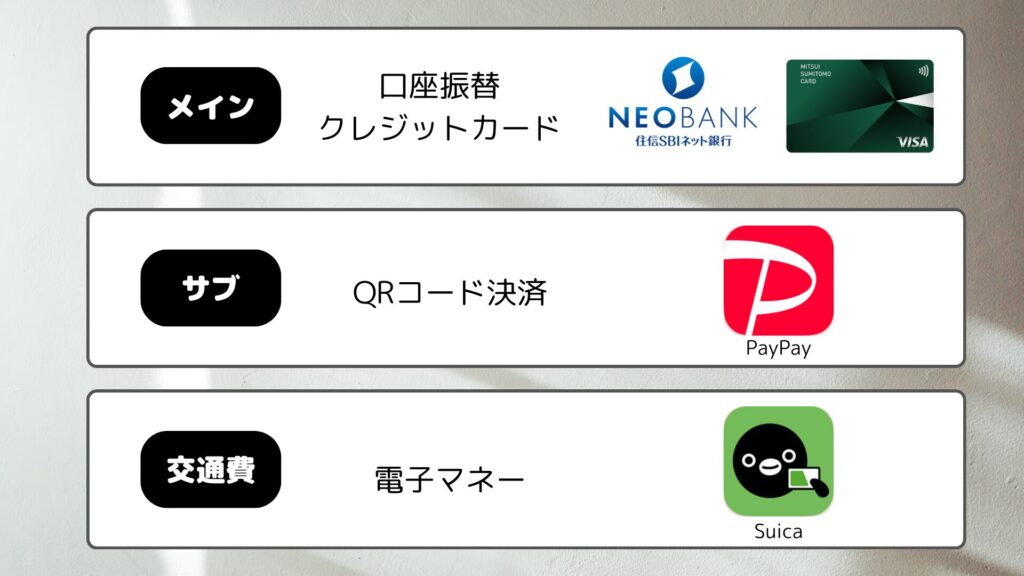

メインの決済手段は1〜2つに絞りましょう!

私の場合は、すべてクレジットカードで支払うと決めています。おすすめのクレジットカードは『三井住友カードNL(ナンバーレス)』です。

iPhoneを使っている場合には、ウォレットにクレジットカードを登録しましょう。店舗によって『iD(アイディー)』を使った非接触決済が可能で、クレジットカードを出さずにスマホだけで支払いができます。

1つのクレジットカードに集約するとポイントも効率的に貯まります♪

クレジットカードが使えない場合を考えて、サブの決済手段を用意するのがおすすめです。私の場合は、QRコード決済のPayPayをスマホにインストールしています。

交通費の支払いとも併用できるSuicaやPASMOもおすすめです。交通費の支払いだけは、iPhoneのウォレットに登録した『モバイルSuica』を使用しています。

おすすめ家計管理アプリに連携

家計管理を効率化するには、家計管理アプリを活用しましょう。アプリを使うことで、毎日の支出を簡単に記録し、自動で集計できるため、家計管理が大幅にシンプルになります。

おすすめの家計管理アプリは『Money Forward ME』です!

『Money Forward ME』のアプリをスマホにインストールしたら、銀行口座やクレジットカードなどを連携させましょう。無料版の場合は連携できる数に制限がありますが、有料版なら無制限です。

(私は有料版を利用しています!)

最初に銀行口座と決済手段を最小限にしておけば、アプリへの連携作業も簡単です。証券口座やメルカリの残高、マイルなどのポイント情報も連携できるため、総資産の把握に役立ちます。

私が実際に連携している口座などは、以下のとおりです。

- 銀行:住信SBIネット銀行

- 電子マネー:メルペイ、モバイルSuica

- カード:三井住友カード

- ポイント:三井住友カードポイント、JALマイレージ

※ 証券口座は、日々の相場変動に一喜一憂したくないので、あえて連携していません。

家計管理アプリを活用することで、複数の金融機関や決済手段を一元管理できるため、支出の流れが見えやすくなり、節約が貯蓄につながります。

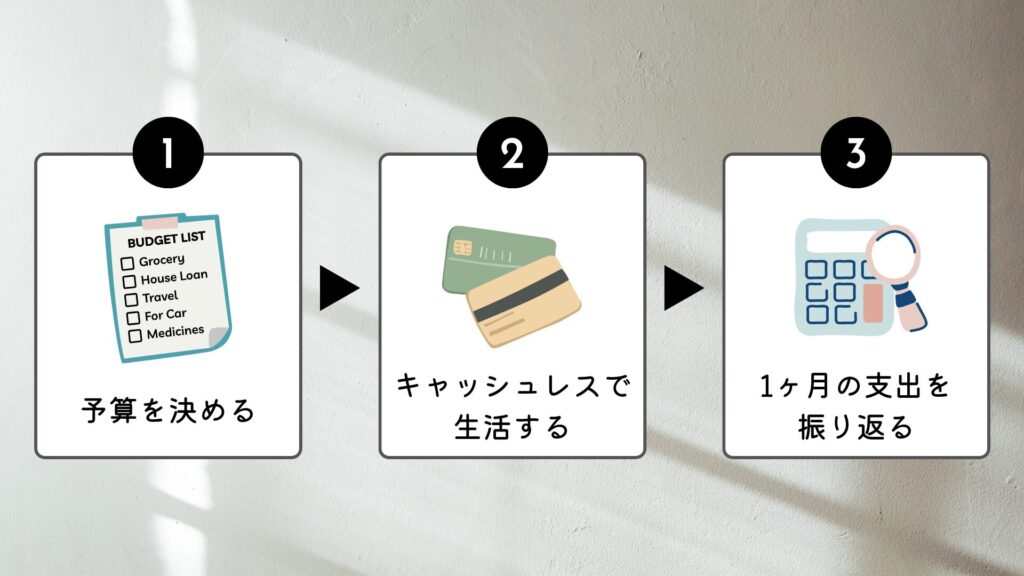

1ヶ月の家計管理ルーティン

1ヶ月の家計管理の流れを決めておくと、ストレスなく手軽に収支の把握が可能です。月初にやること、1ヶ月の過ごし方、月末にやることの3段階に分けて解説します。

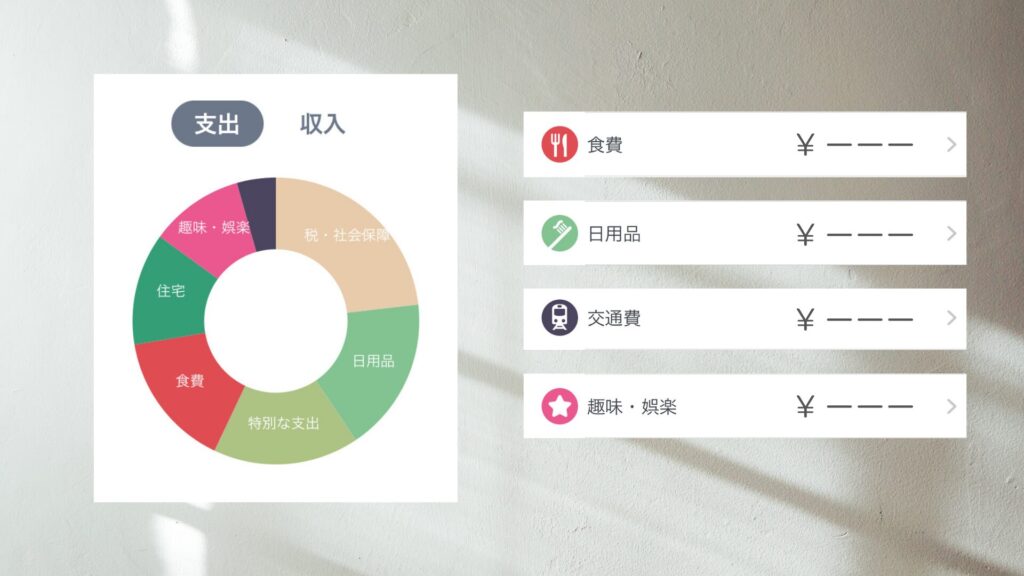

①予算を決める

月初に1ヶ月の予算を決めましょう。予算を設定することで、支出額の目安が明確になり、無駄遣いを防ぎやすいです。

『Money Forward ME』のアプリでは、項目別に1ヶ月の予算を登録できます。固定費と流動費に分け、それぞれの予算を設定してください。

私が実際に設定している予算の項目と金額は、以下のとおりです。

- 住宅:80,000円

【内訳】

・家賃

・水道、ガス、電気

・通信費(スマホ、Wi-Fi)

・月額払いのサブスク

固定費の項目は「住宅」の1つにまとめています。理由は、家計簿をできるだけシンプルにするためです!各項目の支出額はシーズンによって変動しますが、全体の合計額は毎月80,000円以内に収まるため、合計額で管理することにしました。

- 食費:15,000円

- 日用品:8,000円

- 交通費:2,000円

- 趣味・娯楽:5,000円

変動費の項目は3〜5個に絞りましょう。項目数が多すぎると管理が煩雑になり、挫折する原因です。

予算は、始めから正確に設定できなくても大丈夫!

数ヶ月間にわたって予算を意識しながら生活してみると、徐々に最適な予算額が見えてきます。

最初は理想の予算額を設定し、ストレスがたまると感じたら、少しずつ増やしましょう。数ヶ月間継続すれば、徐々に自分にとって最適な予算額が見えてきます。

②キャッシュレスで生活する

日常生活は、できるだけキャッシュレスを意識してください。

現金を使うと、支出管理のためにレシートを保管して、自分で家計簿アプリに入力しなければなりません。手間が多くなればなるほど、家計管理が面倒に感じてしまいます。

『Money Forward ME』のアプリに連携したクレジットカードや電子マネーだけを使えば、家計簿への記録の自動化が可能です。自分で入力する必要がなく、正確な支出額を把握できます。

私の固定費・流動費の支払方法は、以下のとおりです。

- 家賃:口座引落

- 水道、ガス、電気:クレカ

- 通信(スマホ、Wi-Fi):クレカ

- 月額払いのサブスク:クレカ

- 食費:クレカ

- 日用品:クレカ

- 交通費:モバイルSuica

- 趣味・娯楽:クレカ

買い物をする際に、残高やポイント還元率などを気にして支払方法に迷っていませんか?何で支払うかをあらかじめ決めておけば、悩む時間を削減でき、精神的なストレスを軽減できます。

何枚ものお札や小銭などの現金を持ち歩く必要もありません。大きなお財布を使わなくて済み、持ち物をシンプルに軽量化できます。

ポイントカードを持っていると「ポイント○倍だから買い物しよう」などと、無計画な支出が増えてしまいます。カードの管理にも手間がかかるため、労力と時間をムダにしてしまいます。

ポイントカードを持っていると、得している感覚になりますが、実は余計にお金を使っているだけなんですよね💦

日々のお金の使い方をシンプルにすると、正確かつ自動で家計管理が可能です。自然とお金が貯まる家計を作れるため、経済的な不安もなくなります。

③1ヶ月の支出を振り返る

月末(もしくは翌月前半)に『Money Forward ME』の記録をもとに、1ヶ月の支出を見直します。

クレジットカード引落は、反映されるまでに2〜3日がかかる場合があるので、月末の支出には注意してください。

私は『毎月5日頃』に前月の収支をチェックしてるよ!

総額だけでなく、支出の内訳を確認することで、予算と実際の支出のズレが明確になります。

ただし、固定費を見直す必要はありません。毎月同額の支出が発生するうえ、水道光熱費などを節約しようとするとQOL(生活の質)が下がってしまいます。

固定費が高いと感じるときは、根本の契約から見直しましょう!特に通信費やサブスクは、プランの見直しや解約によって大幅に節約が期待できます。

月末には、流動費を中心に振り返ってください。

- 予算オーバーした原因

- 満足度の高かった支出

- 満足度の低かった支出

予算以上に支出した項目がある場合には、原因を確認しましょう。外食やコンビニでの買い物が多かったら、次月は自炊やまとめ買いを取り入れ、予算内での生活につなげる工夫が大切です。

「満足度の高い支出」が何だったかを見直すと、支出の優先順位をつけやすくなります。

「満足度の低かった支出」は、自分にとって不要なお金の使い道。次月は同じようなお金の使い方をしないように意識すれば、有意義なお金の使い方につながります。

振り返ったことを参考にして、翌月の予算を決めてみてください。

①〜③の作業を毎月繰り返すと、徐々に最適な予算がわかるようになり、無駄遣いのない家計を維持できます。家計の透明性が高まり、貯金に回せるお金が自然と増えていきます。

家計管理を継続するために『シンプルさ』を意識してください。

1年間で管理する支出に要注意!

家計管理は1ヶ月単位で取り組むことも大切ですが、年間で管理しなければいけない支出がある点に注意が必要です。

毎月発生しない支出は、ついつい見落としてしまいます。しかし、発生すると家計へのインパクトが大きい場合があるため、毎月の家計管理とは分けて考えましょう。

年間で管理すべき支出には、大きく分けて「不定期の固定費」と「不定期の変動費」があります。それぞれの定義と内訳は以下のとおりです。

固定費

数ヶ月に1回必ず発生する支出

- 税金全般

- 保険料(火災保険など)

- 年払いのサブスク

- 医療費(健診、歯科検診など)

- 数ヶ月に1回の支出

お米の購入、ネイルサロンなど

変動費

発生するかどうか未定だが、発生したら負担の大きい支出

- 突発的な出費

冠婚葬祭、引っ越し、旅行、家具家電の購入など

支出の種類(内訳)は人それぞれ異なります。自分にはどんな支出が当てはまりそうか、一度書き出してみてください。

不定期の支出は、年間の予算を設定して管理します。

【まとめ】シンプルな家計管理で無理なく貯金を増やそう

お金の無駄遣いを減らし、効率的に貯金を増やすためには、シンプルな家計管理の方法が最適です。

管理するものが少ないと、余計な手間を減らせます。支出の記録を自動化すれば、さらに時間と労力の節約が可能です。家計管理を継続するためにも、面倒な作業はできるだけ削減しましょう。

シンプルな家計管理のポイントは、以下のとおりです。

- 銀行口座を1つに絞る

- 決済手段を2〜3種類に限定する

- 家計管理アプリを導入する

- 予算を決めて、キャッシュレスで生活する

- 1ヶ月の支出を振り返る

銀行口座やクレジットカードの整理は、大変かもしれませんが、最初だけです!一度整理してしまえば、正確に収支を把握できるようになり、お金が貯まる家計を作れます。

最初から完璧を目指さなくても大丈夫!

「1年間かけて最適な予算を見極める」くらいの心持ちで取り組みましょう。

他人の家計と比較してはいけません。自分が本当に価値を感じられるものへの支出は大切にし、無駄だと感じるものへの支出は減らしていくと、家計の最適化を実現できます。

この記事で紹介した『シンプルな家計管理』は、誰にでも取り組める簡単な方法です。余計な手間をできるだけ減らし、計画的にお金を管理して、将来に向けた資産形成を楽しんで進めましょう!